景気や株価の意外な法則

リバーサルとモメンタム(2)長期サイクル

2022年10月24日号

投資工学開発部

吉野 貴晶

金融情報誌「日経ヴェリタス」アナリストランキングのクオンツ部門で16年連続で1位を獲得。ビックデータやAI(人工知能)を使った運用モデルの開発から、身の回りの意外なデータを使った経済や株価予測まで、幅広く計量手法を駆使した分析や予測を行う。

- 長期リバーサルはROEの平均回帰性が背景にある。

- 足元はROEの平均回帰性が強まっており、長期リバーサルの傾向が予想される。

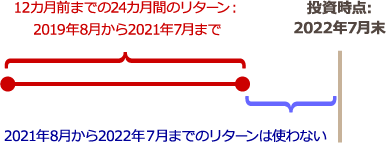

株式市場にはリターンのリバーサルとモメンタムという2つの対称的な現象があります。リバーサルとは、過去のある一定期間で下落が大きかった銘柄の株価は、その後“反転”してリターンが大きくなる現象です。一方、モメンタムとは、過去の一定期間で上昇が大きかった銘柄の株価はその後も”勢い“が続いてリターンが大きくなる現象です。前号(No.38)では、(1)過去1カ月間の短期サイクルではリバーサル傾向、(2)1カ月前までの11カ月間の中期サイクルではモメンタム傾向が見られることを解説しました。今号では、(3)12カ月前までの24カ月間の長期サイクルのリバーサル傾向に関して取り上げます。まず、図1の2022年7月末時点での例を使い、12カ月前までの24カ月間のリターンの計算方法を確認します。直前12カ月間のリターンを除いた、2019年8月から2021年7月までの24カ月間のリターンを使うことになります。

図1.2022年7月末時点の長期リターン

- 出所:ニッセイアセットマネジメント作成

図2.サイクル別の株価リターンの傾向

| サイクル | 期間 | 傾向 | 実際のファクター | 主な要因 |

|---|---|---|---|---|

| 短期 | 1カ月程度 | リバーサル | 過去1カ月リターン | ニュースに対する投資家の過剰反応の修正。 |

| 中期 | 12カ月程度 | モメンタム | 1カ月前までの11カ月のリターン | 業績モメンタム:足元で業績好調な企業は、翌期も好調持続が期待。 |

| 長期 | 36カ月程度 | リバーサル | 12カ月前までの24カ月のリターン | 長期的なROE(株主資本利益率)の平均回帰性。 |

このように直前12カ月間のリターンを除く方法は実務でも広く行われています。その理由は前号でも取り上げましたが、図2で示すように、過去1カ月間の短期サイクルはリバーサル、1カ月前までの11カ月間の中期サイクルはモメンタムが強い傾向となります。これら短期や中期サイクルのインパクトが大き過ぎると、長期サイクルの傾向にも影響が出てしまうからです。

長期サイクルのリターンは基本的にリバーサルの傾向があると言われます。以下で確認していきましょう。ここでは検証期間を2010年1月から2022年8月までとします。TOPIX500指数の採用銘柄を対象として、毎月末に12カ月前までの24カ月のリターンが高い順に上位20%までの銘柄に投資した場合のパフォーマンスを見ていきます。図3で示すように、2022年7月末に銘柄を選んで8月のポートフォリオを構築するケースを使って、具体的な分析方法を説明します。まず、7月末時点でTOPIX500指数の採用銘柄を、12カ月前までの24カ月(2019年8月から2021年7月までの24カ月)のリターンの大きい順に並べます(図3の[A])。次に、上位20%までに該当する銘柄を抽出してポートフォリオを構築します。このポートフォリオは対象銘柄への等金額投資とします(図3の[B])。そして、8月に1カ月間保有した場合のリターンを計測します(図3の[C])。このような計算を毎月くり返し、ポートフォリオのリターンにマイナス傾向が観察されれば、12カ月前までの24カ月のリターンが上昇した銘柄は、その後、下落するリバーサル現象が見られると言えます。

図3.2022年7月末時点で行う検証ポートフォリオ

- 出所:ニッセイアセットマネジメント作成

一方、12カ月前までの24カ月のリターンの下位20%までに該当する銘柄についても同様にポートフォリオを構築して(図3の[D])、8月に1カ月間保有した場合のリターンを計測します(図3の[E])。これらポートフォリオのリターンの差(スプレッド:[F]=[C]-[E])がマイナス方向に大きければ、リバーサルの傾向が強いと言えます。

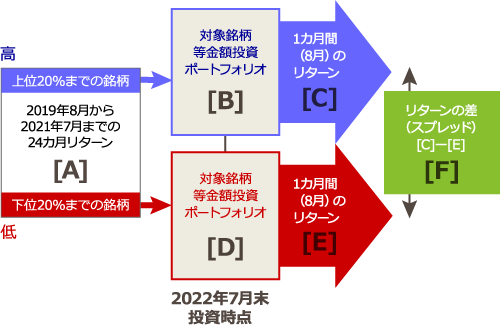

図4.直前12カ月前までの過去24カ月間のリターンスプレッドの推移

- 注1:分析期間は2010年1月から2022年8月まで。TOPIX500指数の構成銘柄を対象

- 注2:リターンの差(スプレッド:図3の[F])を毎月算出した後に累積

- 注3:ROEの平均回帰性の強さは図5の(Y)ー(X)を毎月算出した推移

- 出所:日本経済新聞社のデータを基にニッセイアセットマネジメント作成

リターンスプレッドの推移を見ると、始点(2010年1月:図4の▲)と比べ終点(2022年8月:図4の◆)が低い位置にあることから、この期間を通じて見ればリバーサルが優勢であったと言えます。しかし、図4の四角囲みで示す2017年以降には、グラフの推移が大きく変動し上昇したモメンタムの期間も見られます。そこで、どういった局面でモメンタム傾向となるのかを考えてみます。図2で触れましたが、長期サイクルがリバーサル傾向となる要因は、ROE(株主資本利益率)の平均回帰性が関係すると言われています。

ROEの平均回帰性については、本連載のNo.18「2つのROEを使った投資戦略」(2020年10月05日号)の中で“高ROE銘柄の習性”として紹介していますので、詳しくはそちらを読んでいただきたいのですが、高ROEの特徴は長期的に持続しにくいということです。その理由の1つは、稼いだ利益の多くを内部留保してしまうと、翌年はその分だけ資本に加算されてROEの分母が増えてしまうため、ROEの押し下げ要因になってしまうことです。過去には高ROEに支えられてリターンが上昇してきた銘柄が、将来、ROEが低下することでリターンも反転して下落してしまう、これがリバーサル傾向になる要因です。しかし、長期サイクルがモメンタムとなる局面では、このようなROEの平均回帰性が弱まることが背景にあります。

図4では、平均回帰性の強さも時系列で示しています。グラフの水準が高い(マイナスが小さい)場面ではROEの平均回帰性が弱まります。平均回帰性の強さは、図5に示す方法で算出しています。ここでは2022年8月から見て3年前にあたる2019年8月末時点を基準とした分析例を取り上げています。まず、TOPIX500指数の採用銘柄を対象として、実績ROEの上位20%までに該当する銘柄と、下位20%までに該当する銘柄を抽出します。そして、それら該当銘柄のROEの平均値を計算しその差を計算します(図5のX)。高ROE銘柄と低ROE銘柄の差がどの程度あったかが分かります。そして、3年後の2022年8月末時点でも同様に、これら3年前に選んだROE上位20%と下位20%の銘柄群について、実績ROEの平均の差を求めます(図5のY)。

さらに、2019年8月末と2022年8月末の2つの平均の差(図5の(Y)ー(X))を求め、これを平均回帰性の強さと定義しました。平均回帰性の強さはマイナスの値となりますが、マイナスが小さかった2017年半ばから2019年半ばまでは、平均回帰性が弱まった時期となります。マイナスが小さいということは、3年前に分類した高ROE銘柄と低ROE銘柄のROEの乖離がその後も持続する傾向が強かったと言えます。これがモメンタム傾向につながったと考えられます。

図5.2019年8月末時点でのROEの“平均回帰性の強さ”の算出イメージ

- 出所:ニッセイアセットマネジメント作成

分析結果を整理すると、長期サイクルとなる12カ月前までの24カ月間リターンは、基本的にROEの平均回帰性のなかでリバーサル傾向になります。ただし、ROEの平均回帰性が弱まる場面ではモメンタム傾向になることが分かりました。なお、足元にかけての動きを図4の丸囲みで確認してみると、ROEの平均回帰性が高まっている(グラフが低下)場面です。今後は長期サイクルのリバーサルが続くと考えられます。

景気や株価の意外な法則

関連記事

- 2025年04月04日号

- 【アナリストの眼】一度は読んでみたい「監査報告書」

- 2025年03月24日号

- 【アナリストの眼】米国におけるESGの動向と受託者責任

- 2025年03月24日号

- 大規模言語モデル(BERT)を用いたアナリストレポート解析

- 2025年03月21日号

- 機械学習を用いたシクリカル株投資(後編)

- 2025年02月20日号

- 機械学習の手法を活用しシクリカル株に投資(前編)

「景気や株価の意外な法則」ご利用にあたっての留意点

当資料は、市場環境に関する情報の提供を目的として、ニッセイアセットマネジメントが作成したものであり、特定の有価証券等の勧誘を目的とするものではありません。

【当資料に関する留意点】

- 当資料は、信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、完全性を保証するものではありません。

- 当資料のグラフ・数値等はあくまでも過去の実績であり、将来の投資収益を示唆あるいは保証するものではありません。また税金・手数料等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 当資料のいかなる内容も、将来の市場環境の変動等を保証するものではありません。

- 手数料や報酬等の種類ごとの金額及びその合計額については、具体的な商品を勧誘するものではないので、表示することができません。

- 投資する有価証券の価格の変動等により損失を生じるおそれがあります。