アナリストの眼

クルマは鉄の塊からソフトウェアの塊へ

掲載日:2022年09月21日

- アナリスト

-

投資調査室 村井 翔

Mobilty(移動性・流動性)。近代以前から人はより早く、より長い「移動」を追い求めてきました。最初は馬や牛、ロバなどに直接跨り、車輪が発明されると動物が牽引する馬車が誕生しました。近代になり蒸気機関が発明されると、蒸気機関自動車として初めて自動車が用いられるようになりました。そして19世紀後半、現在の自動車のベースとなるガソリンの内燃機関を用いた自動車が発明されました。その後今日に至るまで、オイルショックや大気汚染、交通事故の増加、高齢化など様々な社会課題に直面する中で、燃費性能や安全性能の向上など社会課題を解決すべく自動車は進化を続けています。

現在、自動車業界は100年に1度の大変革期を迎えていると言われています。それがいわゆるCASEと言われる変化で、「Connected」:ネットワークに常時接続し、車両や周囲の道路状況などさまざまなデータを活用し、新たな価値を生み出す「つながるクルマ」、「Autonomous」:システムが人に代わって運転を行う自動運転、「Shared & Service」:カーシェアリングやライドシェアリングなど新たなサービスによる、自動車の「所有」から「利用」へのシフト、「Electric」:内燃機関から電池とモーターによる駆動へのシフト、という自動車業界の大きな変化の頭文字をとったものです。自動車の付加価値が激変する非連続的な変化がこの4つの方向性で起こることが見込まれており、そしてそれぞれの変化の土台であり、かつカギを握るのがソフトウェア技術なのです。

イメージ図:”CASE”によるこれからのクルマ

- (注)

- SW:ソフトウェア

- HMI:ヒューマンマシンインターフェース。人間と機械が相互に情報をやり取りするための手段や仕組み

- IVI:車載インフォテイメント。情報やエンターテインメントの機能を提供するシステム

- 出所:経済産業省「第四次産業革命スキル習得口座認定制度」に関する検討会資料を基にニッセイアセットマネジメント作成

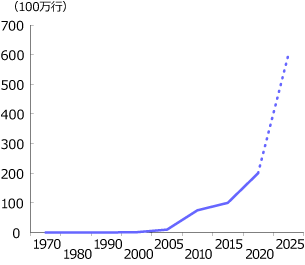

既に自動車は機械式の制御から、ECU(電子制御ユニット)を搭載しソフトウェアによる電子制御を行う仕組みが大幅に増加しています。エンジンやステアリング、ブレーキなどの「走る、曲がる、止まる」という基本的な動作の制御、燃費・排出ガスの最適なコントロール、カーナビゲーション、センシングデータの解析とADAS(先進運転支援システム)によるドライバーのサポート、などいずれも高度なソフトウェアが必要です。現在では一台の自動車に搭載されているECUの数は30個程度から多い場合には100個を超える車種もあり、1000個以上の半導体チップが搭載されています。それに応じてソフトウェアのサイズも急激に増加しており、一台あたりのソースコードの行数は2000年の約100万行から2010年には500~1000万行、2015年は1億行、2020年には2億行程度に達していると推測され、今後もさらに急増していくと言われています。FacebookやWindows8 OSの6000万行超、F-35戦闘機の2400万行など他のデバイスに比べても圧倒的にソースコードの行数は多い状態となっています。

自動車1台当たりの平均コード行数(左)、他のデバイスとの比較(右)

出所:経済産業省、日本経済新聞社、NXP Semiconductors、Quora、Ignition in Action、NYC AVITAIONを基にニッセイアセットマネジメント作成

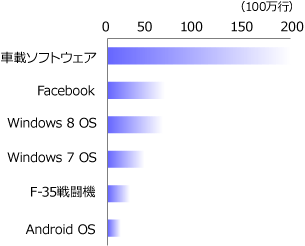

ソフトウェアの役割の増大に伴い、自動車の付加価値に占めるソフトウェアの比率も大幅に増加しています。Lux Researchによると、自動車一台に占めるソフトウェアのコストは2000年には約20%程度でしたが、2020年には40%近くに達しています。今後も車両に占めるソフトウェアの割合は上昇していき、2030年には50%程度、つまり自動車のコストの約半分を占めるようになると予想しています。つまりかつてソフトウェアは自動車の一部だったものが、今後はソフトウェアが自動車の価値を決定するようになると見込まれます。

自動車1台に占めるソフトウェアのコスト

- 出所:Lux Research日本経済新聞社を基にニッセイアセットマネジメント作成

この大きな変化の中、アナリストが自動車業界の企業戦略の分析や中長期的な業績予想を行う上で、今までのように短期的な販売台数やシェア、モデルサイクル等に着目していては、企業の競争力の変化を見誤ってしまいます。重要なのは付加価値の構造的な変化を捉えることです。家電やスマートフォンで発生したような付加価値の川上・川下へのシフトが、自動車業界でも起こると想定されます。いわゆる付加価値のスマイルカーブ化です。そして付加価値構造の変化による新規参入の増加など、競争環境の変化にも留意する必要があります。

自動車市場における付加価値構成の変化のイメージ(スマイルカーブ化)

- 出所:デロイトトーマツ「モビリティ革命の真実 サプライヤーが直面する変革の必要性と活路」を基にニッセイアセットマネジメント作成

川中→川上への付加価値のシフト

自動車が電動化し、自動車メーカーの競争力の一部であった内燃機関がなくなり、代わってバッテリーや駆動モーター、インバータなどの電子部品が増加します。また自動運転化によってセンサーやその画像処理半導体の重要性が増します。そういったキーデバイスは、従来の垂直統合型のサプライチェーンではなく、より規格化・標準化した製品を専業メーカーから調達することになり、水平分業化が進展することになります。水平分業化は、新たなサプライヤーの参入を招くだけでなく、自動車メーカーのサプライヤーに対する交渉力を低下させ、自動車製造・販売の参入障壁低下による新規参入・コスト競争を激化させるなど、自動車メーカーにとって大きな影響があります。

川中→川下への付加価値のシフト

一方で川下領域においては、従来のメンテナンスやアフターサービス、金融・保険などに加えて、自動運転車の拡大、コネクティッドサービスやモビリティサービスの拡大により、移動空間・時間、顧客体験などに対する新たなビジネスチャンスが生まれると見込まれます。またOTA(Over the Air)アップデートという遠隔でのソフトウェアアップデートにより、新たな車を開発することなく、機能のアップグレードや新機能のインストール、アプリケーション追加などを可能にします。具体的には常に最新の地図データやセキュリティに保つことや、課金やサブスクリプションにより新たな運転支援・自動運転機能の追加などが可能になります。つまり車を販売した後もコンテンツやソフトウェアアップデートにより新たな価値を提供することで、継続的に稼ぐ仕組みを生み出すことができるようになります(このようにソフトウェアが車の価値を向上させるような車をSoftware Defined Vehicle(SDV)といいます)。こうした新たな顧客のニーズやビジネスモデルは川下領域の付加価値を飛躍的に拡大させると期待されます。

それでは川中の付加価値が減少する中、自動車メーカーはどのようにして付加価値を確保すればよいのでしょうか?

川中に位置する既存の自動車メーカーが、川上のキーデバイスの付加価値を取り込みに行くことはあまり現実的ではないでしょう。特にバッテリーやセンサー類は非常に高価であり、高級車等ではない限り水平分業メーカーの標準品を調達しなければハードウェアのコスト競争に勝てなくなるためです。従ってハードウェアにおいては、いかに部品調達や組立て、販売までを効率的につなぎコスト競争力を維持できるかが重要なのです。従って自動車メーカーが新たな付加価値を取りくみに行くのは川下領域ということになります。

今まで述べたように全てのCASEの変化と、川下の新たなサービスの基盤となるのはソフトウェアです。まずは自動車メーカーの開発のプロセスから変革する必要があります。今までのようにハードウェアとソフトウェアを一体開発していては、業界の変化の速さについていくことはできません。ソフトウェアの進化のスピードはハードウェアのそれを遥かに上回るため、ハードウェアの進化の遅さが商品性能や価値向上の制約となってしまうためです。従ってハードとソフトを分離し、ソフトウェアは継続的に短い期間で改良やアップデートを繰り返す「アジャイル(俊敏な)開発」と呼ばれる手法を取り入れる必要があります。トヨタ自動車が2021年に「ソフトウェアファースト」と宣言したのも、まさにハードとソフトの開発を分離しソフトウェアを先行開発するためなのです。

またソフトウェアの開発の中でも特に重要なのは、自動車メーカーが車載OS(オペレーティングシステム)を自社で開発することです。OSは自動車の多数の電子制御システム、ECUを統合し頭脳の役割を担うソフトウェアのことです。車載OSは車のデータを一元的に管理するため、膨大な量のデータが集まります。この膨大なデータの蓄積は新しいサービスを生み出す源泉になります。加えて川下領域のビジネスモデルをいかに構築するかも重要です。既に一部の新興自動車メーカーはOTAアップデートによるソフトウェアアップデートや新たな機能のインストールによる課金ビジネスを収益源としているように、OTAによる継続課金は自動車メーカーの収益源としては不可欠です。また電子部品・センサーで集められた膨大なデータを活用することで、様々なコネクティッドサービスやモビリティサービスのプラットフォームを構築することも可能となります。

今この車載OSやサービスプラットフォームの領域には、デファクトを取ることで自動車業界の収益を奪おうとGoogleやAmazonを始めとするITジャイアントが攻勢をかけています。これに対抗して自動車メーカーも自社の新たな収益源を確保しようと開発に経営資源を集中させています。ただ大手自動車メーカーと言えども自社販売のみではデータ量やサービスの広がりに限界があります。従って大手自動車メーカーはグループや提携関係のある中堅自動車メーカーと車載OSを共有し、共同してサービスプラットフォームを開発するなどの戦略も重要になりそうです。また自動車メーカーの中には二輪やその他の事業を持つ企業もあり、様々な製品群の領域を超えたサービスプラットフォームを構築することで、自動車だけでなくより幅広いモビリティへのニーズに応えるサービスを展開できる有効な戦略となりえるでしょう。

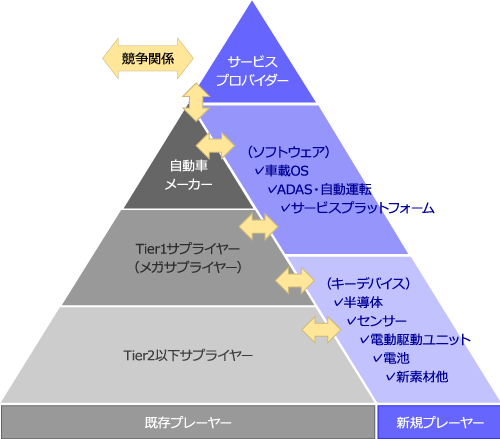

自動車産業への新規参入と新たな競争関係のイメージ

- 出所:Arthur D. Little、日経クロステックを基にニッセイアセットマネジメント作成

これまで述べてきたように、これからの自動車業界が新規参入者に対抗し、付加価値や競争環境を確保していくには、ソフトウェアの開発がカギになります。加えて既存の自動車メーカーには新興メーカーやIT企業には無い強みがあります。それは自動車は家電やスマートフォンと違い、極めて複雑な構造を持ち圧倒的に過酷な環境で用いられるものであり、自動車メーカーは高度なすり合わせ技術、安全・安心を追求する体制やノウハウを持つことです。またグローバルに販売網を抱え、地域毎の様々な需要や実情、法規に応えるノウハウもあり、過去に販売してきた圧倒的な顧客資産を抱えることです。ソフトウェアにしっかり取組み、その付加価値を自動車メーカーの強みと融合していくことができれば、新規参入者には実現できない付加価値を提供することもできると思います。つまりCASEの変革においても既存の自動車メーカーが優位を保ち、成長していくことチャンスは非常に大きいのではないかと期待しています。

アナリストの眼

関連記事

- 2025年02月20日号

- 機械学習の手法を活用しシクリカル株に投資(前編)

- 2025年01月23日号

- 成長性を評価する定量指標(1)

- 2025年01月17日号

- 【アナリストの眼】データが導くヘルスケアのイノベーション

- 2024年12月13日号

- 【アナリストの眼】食品企業の挑戦:インフレ継続をチャンスに変えられるか

- 2024年11月18日号

- 【アナリストの眼】KDDIがローソンと挑む「ソーシャル・インパクト」は、株主の期待に応えられるか?

「アナリストの眼」ご利用にあたっての留意点

当資料は、市場環境に関する情報の提供を目的として、ニッセイアセットマネジメントが作成したものであり、特定の有価証券等の勧誘を目的とするものではありません。

【当資料に関する留意点】

- 当資料は、信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、完全性を保証するものではありません。

- 当資料のグラフ・数値等はあくまでも過去の実績であり、将来の投資収益を示唆あるいは保証するものではありません。また税金・手数料等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 当資料のいかなる内容も、将来の市場環境の変動等を保証するものではありません。

- 手数料や報酬等の種類ごとの金額及びその合計額については、具体的な商品を勧誘するものではないので、表示することができません。

- 投資する有価証券の価格の変動等により損失を生じるおそれがあります。