景気や株価の意外な法則

No.36

サスティナブルグロース投資のGスコア戦略

2022年08月30日号

投資工学開発部

吉野 貴晶

金融情報誌「日経ヴェリタス」アナリストランキングのクオンツ部門で16年連続で1位を獲得。ビックデータやAI(人工知能)を使った運用モデルの開発から、身の回りの意外なデータを使った経済や株価予測まで、幅広く計量手法を駆使した分析や予測を行う。

- Gスコア戦略は高ROE銘柄の中から、さらにGスコアが高い銘柄を絞り込む戦略である。

- Gスコア戦略は長期投資の観点から期待できる戦略である。

今回は高ROE(自己資本利益率:純利益÷自己資本)株の中から、さらに将来に向けて安定した成長(グロース)が期待される銘柄を絞り込む戦略を紹介します。高ROEはグロース株の代表的な特徴の1つと見られています。ROEが高いということは、株主が投じた資本に対して高い利益を生むことができる企業です。企業が“前の年に生んだ利益”を企業内部で留保すれば、その分、資本が増えます。そこから設備投資などを行うと、増えた資本にROEを乗じた分だけ“翌年の利益”が増えます。従って、ROEが高ければ、前年の利益に対して翌年の利益が増える、つまり”利益の成長率が大きくなる傾向”があるのです。これが高ROEと高グロースの関係です。しかし、ここで注意すべき重要なポイントがあります。ROEの平均回帰というものです。ROEの平均回帰については、本連載のNo.18「2つのROEを使った投資戦略」(2020年10月05日号)の中で“高ROE銘柄の習性”として紹介していますので、詳しくはそちらを読んでいただきたいのですが、高ROEの特徴は長期的に持続しにくいということです。理由の1つは、稼いだ利益の多くを内部留保してしまうと、翌年はその分だけ資本に加算されてROEの分母が増えてしまうため、ROEの押し下げ要因になってしまうことです。ここまでの話を整理すると、高ROE銘柄で内部留保が多ければ、足元の成長率は高いものの、将来のROEが下がりやすく、これに連動して将来の成長率が低下する傾向があるということです。従って、持続的な成長が続けられる高ROE銘柄を選別することは難しいのですが、このサスティナブルグロース株を選別する手法がGスコア戦略です。具体的には図表1に示す流れです。

図表1:Gスコア戦略

第1段階は単純なROEでの銘柄選別です。TOPIX構成銘柄(金融業を除く)の中からROEの上位20%までに該当する銘柄を抽出します。これは基本的なグロース株選別です。ROEの計算には、分子に東洋経済新報社の今年度予想の純利益、分母に前年度末実績の自己資本を用います。

ここからサスティナブルなグロース銘柄を絞り込むのが第2段階です。第1段階で選んだ銘柄の中から、8つの指標を用いて、合計得点が7以上の銘柄を選びます。これがGスコア戦略です。個々の企業について、図表2で取り上げた8指標のそれぞれに「1」か「0」のいずれかの得点を与えて、それらの合計得点を計算します。従って、それぞれの企業で最大8点、最小0点が与えられることになります。得点が高い方が、サスティナブルに成長の期待が高い銘柄となります。

図表2:Gスコアを構成する個々のスコア

| 番号 | 指標 | 判断基準 | 基準の具体的な内容 | |

|---|---|---|---|---|

| G1 | ROA | 1 | ROAが業種の中央値を上回る | 東洋経済新報社の今年度予想営業利益÷前年度末実績の総資産が東証33業種の中央値を上回る場合が「1」、それ以外が「0」。 |

| 0 | 「1」となる以外 | |||

| G2 | CFROA | 1 | CFROAが業種の中央値を上回る | 前年度実績の営業キャッシュフロー÷(前年度末と前々年度末の平均実績総資産)が東証33業種の中央値を上回る場合が「1」、それ以外が「0」。 |

| 0 | 「1」となる以外 | |||

| G3 | アクルーアル | 1 | アクルーアルがマイナス | 前年度特別損益を除いた当期純利益が前年度実績の営業キャシュフローを下回った場合が「1」、それ以外が「0」。前年度特別損益を除いた当期純利益は(前年度実績の当期純利益+特別損失ー特別利益)で算出。 |

| 0 | 「1」となる以外 | |||

| G4 | ROAの分散 | 1 | ROAの分散が業種の中央値を下回る | 来年度予想ROA、今年度予想ROA(G1で定義)、前年度実績ROA、前々年度実績ROA、前々々年度実績ROAの5年度のROAの分散が東証33業種の中央値を下回った場合が「1」、それ以外が「0」。なお、予想ROAの分子の営業利益は東洋経済新報社の予想値、分母の総資産は前年度末実績の総資産。また、実績ROAの分母の総資産は期首期末平均値。 |

| 0 | 「1」となる以外 | |||

| G5 | 売上高伸び率(増収率)の分散 | 1 | 増収率の分散が業種の中央値を下回る | 来年度予想増収率、今年度予想増収率、前年度実績増収率、前々年度実績増収率、前々々年度実績増収率の5年度の増収率の分散が東証33業種の中央値を下回った場合が「1」、それ以外が「0」。なお、増収率は(当年の売上高と-1年前の売上高)÷1年前の売上高により算出。予想売上高は東洋経済新報社の予想値。 |

| 0 | 「1」となる以外 | |||

| G6 | 研究開発費 | 1 | 研究開発費÷総資産が業種の中央値を上回る | 前年度実績の研究開発費÷(前年度末と前々年度末の平均実績総資産)が東証33業種の中央値を上回る場合が「1」、それ以外が「0」。 |

| 0 | 「1」となる以外 | |||

| G7 | 設備投資 | 1 | 設備投資÷総資産が業種の中央値を上回る | 前年度実績の設備投資÷(前年度末と前々年度末の平均実績総資産)が東証33業種の中央値を上回る場合が「1」、それ以外が「0」。 |

| 0 | 「1」となる以外 | |||

| G8 | 広告宣伝費 | 1 | 広告宣伝費÷総資産が業種の中央値を上回る | 前年度実績の広告宣伝費÷(前年度末と前々年度末の平均実績総資産)が東証33業種の中央値を上回る場合が「1」、それ以外が「0」。 |

| 0 | 「1」となる以外 | |||

出所:ニッセイアセットマネジメント作成

米国株に適用されたオリジナルのGスコア戦略は、米国の会計学者モハンラム(Mohanram)が2005年に著した論文で発表したものになります。今回紹介したGスコア戦略は、オリジナルに幾つかの修正を加えています。最も大きな修正点としては、モハンラム論文では図表1の第1段階であるグロース株の選別に、PBRが割高な株としていましたが、日本株に適用した戦略では高ROEを用いました。高ROE株がグロース株の候補であり、その高ROEが続く、将来も持続して成長できる企業をGスコアで選別する方がサスティナブルグロース株の選別方法として整合性が高いと考えたからです。図表2のGスコアのそれぞれの項目は、利益が安定して成長するか否かという観点から、ROAや売上高成長率の変動が小さいことや、将来の成長を目的とした研究開発、設備投資や広告宣伝にどれだけ投資しているかを評価するものとなっています。

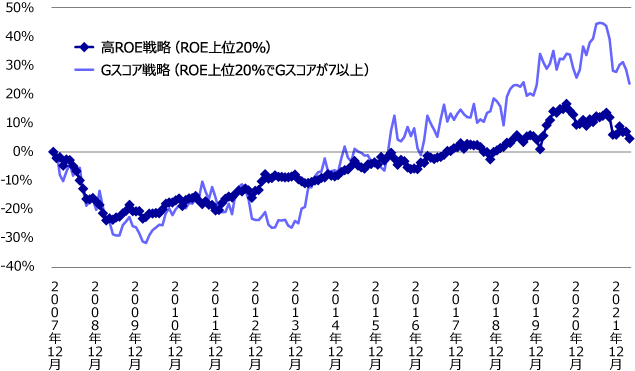

それでは、Gスコア戦略がどの程度効果的な戦略であるかを観察しましょう。検証方法は次の通りです。まず、2007年末から、毎月末にTOPIX(東証株価指数)を構成する銘柄(金融業を除く)の中から図表1の手順で選ばれた銘柄に等金額投資したポートフォリオ(“高ROE戦略”と呼びます)を構築して翌月のリターンを求めます。そこから分析対象とした銘柄全体に等金額投資した場合のリターンを引いて超過部分を計算します。超過リターンを計算する理由は、対象銘柄全体の平均的なリターンと比べて、高ROE銘柄のリターンがどの程度上回っているかを見るためです。検証期間のエンドとなる2022年6月まで、2008年以降の超過リターンを毎月累積した推移を観察していきます。

図表3:単純な高ROE戦略と”Gスコア戦略”

- 注1:分析期間は2008年1月から2022年6月まで。TOPIX構成銘柄を対象(但し、金融業:銀行、証券、保険とその他金融は除く)。

- 注2:ROEの算出に用いる分母の自己資本は毎月末時点での前年度実績値、分子の純利益は毎月末時点での東洋経済新報社の今年度予想値。Gスコアの算出には図表2のGスコアを用いる。この際、諸指標の実績は毎月末時点での過年度実績値、予想は毎月末時点での東洋経済新報社の今年度予想値を用いる。

- 注3:高ROE戦略は毎月末時点で対象銘柄のうち、ROEの上位20%までの銘柄への等金額投資とする。グラフは高ROE戦略によるリターンから、同月の全対象銘柄(注1)に等金額投資した場合のリターンを引いた超過分を求め、2008年1月から累積。

- 注4:Gスコア戦略は高ROE戦略で抽出した銘柄のうち、Gスコアが7以上の銘柄への等金額投資とする。グラフはGスコア戦略によるリターンから、同月の全対象銘柄(注1)に等金額投資した場合のリターンを引いた超過分を求め、2008年1月から累積。

- 出所:東京証券取引所と東洋経済新報社のデータを基に、ニッセイアセットマネジメント作成

図表3の結果から、Gスコア戦略の累積超過リターンの値が近年にかけて右肩上がりとなっていることは、当戦略の有効性が高いことを示しています。単純な高ROE戦略のパフォーマンスと比べても優れていることが注目されます。ただし、注意すべき点としては、リーマンショックが起こった2008年から2009年は、Gスコア戦略の累積超過リターンが下がっており、パフォーマンスが厳しい時期を経験しました。リーマンショックにより景気後退が厳しかった局面では、それまで成長が見込まれていた銘柄を取り巻く経営環境が大きく変わってしまったため、グロース期待の腰折れとなりパフォーマンスも低下してしまいました。しかし、その後の景気回復のサイクルを経験するなかで、Gスコア戦略のパフォーマンスが回復してきたことからも、Gスコア戦略は長期投資の観点では有効な投資戦略と考えられます。

- 参考文献: Partha S. Mohanram, "Separating Winners from Losers among Low Book-to-Market Stocks using Financial Statement Analysis" Review of Accounting Studies, Vol.10, No.2-3, pp.133-170, 2005.

景気や株価の意外な法則

関連記事

- 2025年04月04日号

- 【アナリストの眼】一度は読んでみたい「監査報告書」

- 2025年03月24日号

- 【アナリストの眼】米国におけるESGの動向と受託者責任

- 2025年03月24日号

- 大規模言語モデル(BERT)を用いたアナリストレポート解析

- 2025年03月21日号

- 機械学習を用いたシクリカル株投資(後編)

- 2025年02月20日号

- 機械学習の手法を活用しシクリカル株に投資(前編)

「景気や株価の意外な法則」ご利用にあたっての留意点

当資料は、市場環境に関する情報の提供を目的として、ニッセイアセットマネジメントが作成したものであり、特定の有価証券等の勧誘を目的とするものではありません。

【当資料に関する留意点】

- 当資料は、信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、完全性を保証するものではありません。

- 当資料のグラフ・数値等はあくまでも過去の実績であり、将来の投資収益を示唆あるいは保証するものではありません。また税金・手数料等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 当資料のいかなる内容も、将来の市場環境の変動等を保証するものではありません。

- 手数料や報酬等の種類ごとの金額及びその合計額については、具体的な商品を勧誘するものではないので、表示することができません。

- 投資する有価証券の価格の変動等により損失を生じるおそれがあります。