クオンツトピックス

No.11

画像認識(CNN)を用いたモメンタム効果のパス情報の取り込み

2019年05月29日号

投資工学開発室

吉野 貴晶

金融情報誌「日経ヴェリタス」アナリストランキングのクオンツ部門で16年連続で1位を獲得。ビックデータやAI(人工知能)を使った運用モデルの開発から、身の回りの意外なデータを使った経済や株価予測まで、幅広く計量手法を駆使した分析や予測を行う。

投資工学開発室

髙野 幸太

ニッセイアセット入社後、ファンドのリスク管理、マクロリサーチ及びアセットアロケーション業務に従事。17年4月より投資工学開発室において、主に計量的手法やAIを応用した新たな投資戦略の開発を担当する。

AI/機械学習によるモメンタム効果の改良

- 連載形式でAI(人工知能)と投資手法の関係性を紹介。

- 引き続き、クオンツ手法の一つであるモメンタム/リバーサルが今回のテーマ。

最近、AI(人工知能、以下AI )に関連するニュースが増えています。投資の分野でも研究開発が盛んに行われており、実際に投資手法として利用可能な段階まで進展しています。本レポートでは、AIと投資手法の関係性をご紹介したいと思います。

前回レポートから引き続き、「クオンツとAI/機械学習の融合」をテーマにします。

投資の世界には従来からクオンツという職種が存在します。具体的には、統計解析等の数学的手法を用いて、マーケットの分析や投資戦略の構築をするのが主な仕事になります。No9のレポートでは、クオンツ領域において有名な投資手法であるモメンタム/リバーサル効果の概論をご紹介しました。No10のレポートでは、モメンタム/リバーサル効果の強化(エンハンスト)案として、最もシンプルな機械学習モデルである決定木モデルを取り上げ、中期モメンタムを入力データとしてパフォーマンスのシミュレーションを行いました。その際、入力データの加工方法による結果の差異も併せて検証しました。

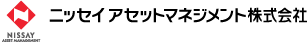

今回も引き続き、モメンタム効果を機械学習によってエンハンストすることをテーマとします。今回は、現在の機械学習の主流である画像認識技術(CNN、畳込みニューラルネットワーク)を取り扱います。また、データとしては、数値情報である個別銘柄のリターン値から画像を作成していきますが、その際に幾つかのデータ前処理を挟みます。最終的には、予測分位毎のリターンシミュレーションまで掲載します。

図1.今回のレポートの流れ

モメンタムのパス(経路)は有効な情報か?

1. モメンタム効果におけるパス(経路)情報の取り込み

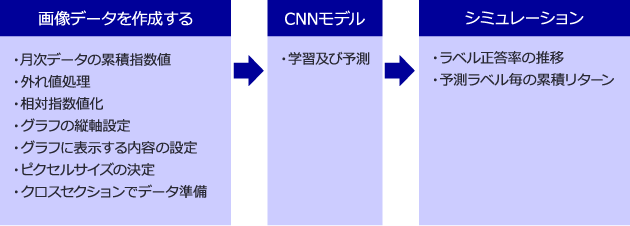

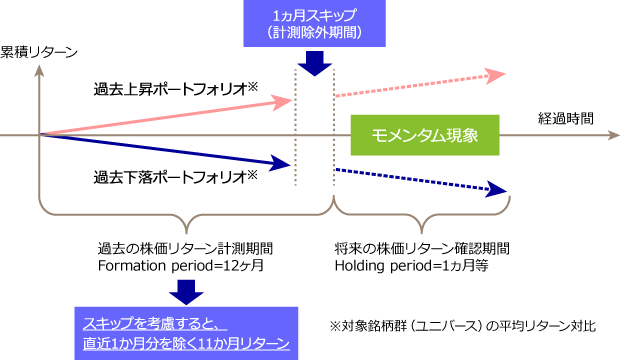

従来からクオンツ領域で良く扱われる手法の一つとして、モメンタム効果があります。これは、相対的に株価が上昇(下落)傾向にある銘柄は、将来も上昇(下落)を続ける、と言う順相関の関係性に着目した投資戦略です。計算方法は以下の図2にあるように、過去のリターンそのものに着目した、ある意味シンプルな戦略となっています。シンプルですが、過去世界中の市場や資産クラスでその効果の存在が確認されており、広く出現するアノマリー、と言えます。本レポートでは中期モメンタム(12ヶ月リターン、1ヵ月スキップ)をモメンタムとして扱います。純粋にリターン値を扱っているため、この測定期間(12ヶ月リターン、1ヵ月スキップ)において、株価のパス(経路)がどのようなものであったかは考慮されていません。図3に、同じ上昇幅だが、そこに至るまでの経路が違う場合のイメージを載せています。このように、始点と終点の株価差のみに着目する場合、株価のパス(経路)は考慮されません。今回は、このパス情報を取り込むことを目指します。

図2.12か月(中期)モメンタム

図3.モメンタム効果の経路とは何か?

- 同じ期間において、最終到達点(リターン)は同じ

- 一方、最終到達点に至るまでの途中の経路は3つとも大きく異なる

- 果たして、この途中経過の情報はリターン予測において意味があるのか?

画像データを作成する

2.データ作成

画像認識に取り組む際の最初の関門として、データそのものが準備出来るか?という問題があります。今ではインターネット上で様々な画像データが機械学習用として提供されていますが、今回作成したい画像、言わばモメンタム効果用の画像は手に入りません。そこで、自分で画像を準備する必要があります。

手順1:データの抽出

弊社内のデータベースを利用し、各銘柄の月次リターン値を作成します。なお、月次データを今回用いる理由は、日次よりもノイズが少ないと仮定したためです。

手順2:累積指数値の作成

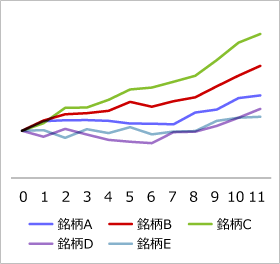

図4.過去12ヶ月前を始点とした11ヶ月累積リターン指数値

銘柄毎に13か月分のリターンを抽出します。始点を100として、累積指数値を作成しますが、この際、中期モメンタムの計算概念に則り、11か月までの累積リターンを作成します。

12ヶ月目のリターンは1ヵ月スキップに該当するので利用しません。この12ヶ月リターン1ヵ月スキップによる中期モメンタム効果に対応する将来のリターンは、13か月目の月次リターンとします。

手順3:外れ値処理

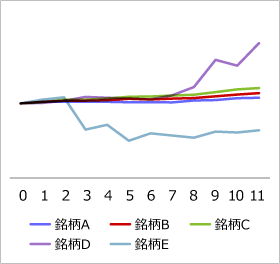

図5.大幅上昇 or 下落銘柄があった場合のグラフ

最終的には手順2で作成した指数値をグラフ化したものを入力データとしますが、先に外れ値処理を実施します。理由としては、グラフ化した際の折れ線の潰れを無くしたいためです。図5にあるように、もし相対感を持たせてグラフ化した場合に、極端に大幅な上昇、下落の銘柄があると、ほかの大多数の銘柄の折れ線グラフが潰れてしまう可能性があります。この状況を考慮するために、該当期間(11か月までの累積指数値)における全銘柄の指数値の最大値、最小値を抽出します。最大値を銘柄間で横比較した際に、上位2.5%よりも大きい銘柄は今回はデータから除外します。同様に、最小値が下位2.5%以下の場合も除外します。極端な動きをした銘柄は両基準に引っかかる場合がありますが、重複が無いとすると、全体の5%が除外されます。

マーケットの影響(ベータ)を除外して相対化する

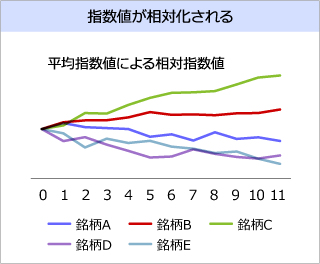

手順4:相対指数値化

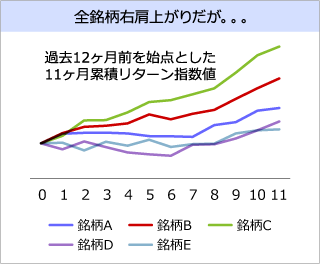

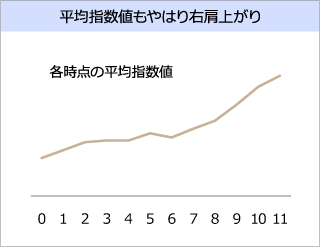

今回は、各銘柄の指数値を相対指数値化します。図6の1番目のグラフを見ると、全銘柄の指数値が上昇しているように見えるかと思います。ただし、これはおそらくマーケットのベータ(日本株ならTOPIX等の指数値そのものの動き)の影響が大きく出ていると思われます。このベータの動きを除外した上で、マーケットの中で相対的に上昇、下落を判別することを相対化、とここでは定義します。相対化のために、11か月指数値の各時点における平均指数値を作成し、全ての銘柄の指数値をこの平均指数値で割り算します。この作業により相対指数値を作成し、同じ時点における銘柄間の比較を可能にします。

図6.相対指数値化までの流れ

平均指数値の算出

平均指数値で除算して

相対指数値化

クオンツトピックス

関連記事

- 2022年03月15日号

- 仮想レバレッジNASDAQを用いたFIREシミュレーション part1

- 2022年02月15日号

- “マジックフォーミュラ”を使った銘柄選別効果

- 2022年01月13日号

- 外国人投資家の売買動向の季節性

- 2021年12月22日号

- PBRとROEの関係から株価水準を考える

- 2021年12月15日号

- 非ユークリッド距離空間の見える化

「クオンツトピックス」ご利用にあたっての留意点

当資料は、市場環境に関する情報の提供を目的として、ニッセイアセットマネジメントが作成したものであり、特定の有価証券等の勧誘を目的とするものではありません。

【当資料に関する留意点】

- 当資料は、信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、完全性を保証するものではありません。

- 当資料のグラフ・数値等はあくまでも過去の実績であり、将来の投資収益を示唆あるいは保証するものではありません。また税金・手数料等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 当資料のいかなる内容も、将来の市場環境の変動等を保証するものではありません。

- 手数料や報酬等の種類ごとの金額及びその合計額については、具体的な商品を勧誘するものではないので、表示することができません。

- 投資する有価証券の価格の変動等により損失を生じるおそれがあります。