景気や株価の意外な法則

No.30

PBRとROEの関係から株価水準を考える

2021年12月22日号

投資工学開発部

吉野 貴晶

金融情報誌「日経ヴェリタス」アナリストランキングのクオンツ部門で16年連続で1位を獲得。ビックデータやAI(人工知能)を使った運用モデルの開発から、身の回りの意外なデータを使った経済や株価予測まで、幅広く計量手法を駆使した分析や予測を行う。

- ROEが8%以上の水準では、日経平均株価とROEとの関係が強まる。

- ROEが1%上昇すると、PBRは0.36倍高まる傾向。

銘柄選別をする時に、企業の株主価値がどの程度かを見るための基本的な指標の1つがROE(株主資本利益率)です。ROEとは、利益を株主資本で割ったもので、“株主が払い込んだお金に対する見返りとして、会社がどれだけ利益を稼いでいるか”を見る指標です。

以前から外国人投資家の間では、ROEが銘柄選別の指標として使われてきましたが、国内の投資家の間でも、ここ10年程度の間にROEへの注目が集まってきました。2014年8月、経済産業省から「持続的成長への競争力とインセンティブ」と題する報告書が発表されました。プロジェクトの座長が現在、一橋大学の名誉教授となっている伊藤邦雄氏だったことから、通称、“伊藤レポート※”と呼ばれています。この報告書は“企業価値を生み出すための大原則は、長期的に資本コストを上回るROEを上げ続けることである”と指摘しています。そして企業は“8%を上回るROEを最低ラインとし、より高い水準を目指すべき”とも記されています。当時の安倍首相が標榜したアベノミクスの3本目の矢の「民間投資を喚起する成長戦略」において、伊藤レポートはコーポレートガバナンス改革の一端を担っていました。そして当レポートがキッカケとなり日本でも投資尺度としてのROEの重要度が高まりました。

では、日本企業のROEはどのくらいなのでしょう。そこで我が国を代表する株価指標の日経平均株価に対応するROEを観察しました(以後、日経平均株価のROE)。なお、ROEは“予想利益”を使い、予想利益÷株主資本により求めています。

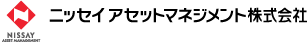

図表1:ROEと日経平均株価の推移

- 注1:日経平均株価と予想ROEは月末値。予想ROEは日経平均株価のPBR÷予想PERにより算出。データは日本経済新聞のサイトに基づく。

- 注2:データ期間は2004年6月から2021年11月。

- 出所:日本経済新聞社のデータを基に、ニッセイアセットマネジメント作成

2本のグラフを見ると、概ね連動していることが分かります。“ROEが高まると株価も上がり、ROEが低くなると株価が下がる”という関係です。ROEが高い、つまり株主への見返りの利益を多く稼げる環境は、好景気ですから株価が上がるというは分かりやすいでしょう。しかし、グラフを細かく見ると気になる動きもあります。図表1の矢印で示した“2009年以降”と、ピンクの□で囲った“2020年春”です。これらの2つの場面はグラフの方向が逆向きに動いています。なぜ、このような動きが起きるのでしょうか。共通点はROEが8%を下回っていることです。つまり、ROEが8%を上回ってこないと株価が企業の魅力に連動して動いてくれない傾向があるようです。これは伊藤レポートで示された“企業は“8%を上回るROEを最低ライン”とするべきという指摘と関係しています。最低ラインを下回る時は、ROEが投資尺度として効果的とは言えず、株価は別の要因で変動しやすいようです。

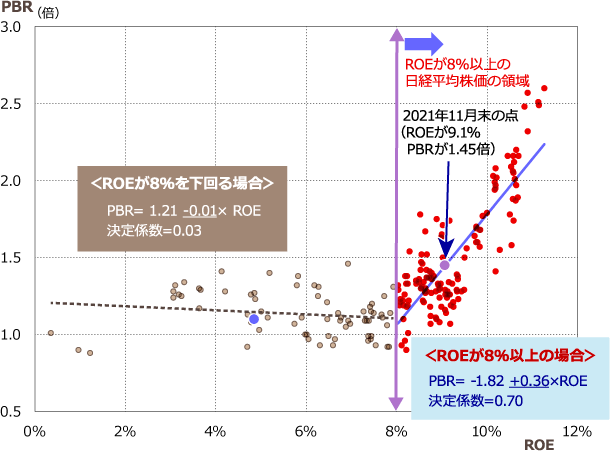

ところで、このROEとPBR(株価純資産倍率)とをあわせて使うと、妥当な日経平均株価の水準を検討することができます。図表2の散布図グラフは、日経平均株価のこれまでの月次ベースでのROEとPBRをそれぞれ、横軸と縦軸でプロットしたものです。例えば、直近月末の2021年11月はROEが9.1%、PBRが1.45倍ですから、グラフのなかの大きな紫点に位置しています。

図表2:日経平均株価のROEとPBRの関係

- 注1:PBRと予想ROEは月末値。予想ROEは日経平均株価のPBR÷予想PERにより算出。データは日本経済新聞のウエブサイトで提供されているものに基づいている。

- 注2:データ期間は2004年6月から2021年11月

- 出所:日本経済新聞社のデータを基に、ニッセイアセットマネジメント作成

グラフですが、ROEを8%のところで仕切りを作って“8%以上”と“8%以下”場合に分割して見ると分かり易くなります。そして、“8%以上”と“8%以下”のそれぞれで、回帰分析を行いました。“8%以上”の場合は「PBR=▲1.82+0.36×ROE」です。右辺のROEを与えると、左辺で妥当と見られるPBRが求められます。更に式をよく見ると、ROEと掛け合わされている値が0.36となっています。これはROEが1%上がると、PBRも0.36倍分上がるということを意味しています。一方、ROEが“8%以下”の場合を見ると、PBR算出式でROEに掛け合わされている値は-0.01です。これは8%を下回るとROEとPBRがほとんど関係していないことを示しています。これは、ROEが8%を上回ってくると、株価がROEと連動して動くのですが、下回ると株価とROEとの関係が薄れるということを、図表1で示したことと関係しています。

それでは、このROEとPBRの関係を使って足元の株価水準を検討してみましょう。実は、11月末のROEとPBRは、図表2で示されるようにほぼ回帰式上にプロットされています。ということは、11月末のROEを基準にすれば、11月末の日経平均株価の27,821円はほぼ妥当ということになります。

ただ、ここでは今年度の予想利益に基づくROEを使っています。例えば、2022年度の増益率を3%として、単純にROEもそれに連動して変化すると仮定すると、今期予想ROEの9.1%×1.03=来期予想ROE、として9.37%が求められます。回帰線の「PBR=▲1.82+0.36×ROE」の右辺に入れると、左辺のPBRは1.55となります。一方、日経平均株価の1株当たりの純資産は11月末の日経平均株価2万7,821円÷PBRの1.45倍から求めると1万8,671円になります。株価=PBR×1株当たりの純資産ですから、この式に代入すると日経平均株価は概ね2万9,000円と試算されます。

仮に、来年度の増益率が5%であれば、日経平均株価の試算値は3万円を超える計算になります。ROEとPBRとの関係から見た日経平均株価の水準について考えてみましたが、年度末が近づいた足元では、2022年度の業績動向次第ともいえるでしょう。

景気や株価の意外な法則

関連記事

- 2022年03月15日号

- 仮想レバレッジNASDAQを用いたFIREシミュレーション part1

- 2022年02月15日号

- “マジックフォーミュラ”を使った銘柄選別効果

- 2022年01月13日号

- 外国人投資家の売買動向の季節性

- 2021年12月15日号

- 非ユークリッド距離空間の見える化

- 2021年12月07日号

- 業種別に見たミクロ・サプライズ指数

「景気や株価の意外な法則」ご利用にあたっての留意点

当資料は、市場環境に関する情報の提供を目的として、ニッセイアセットマネジメントが作成したものであり、特定の有価証券等の勧誘を目的とするものではありません。

【当資料に関する留意点】

- 当資料は、信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、完全性を保証するものではありません。

- 当資料のグラフ・数値等はあくまでも過去の実績であり、将来の投資収益を示唆あるいは保証するものではありません。また税金・手数料等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 当資料のいかなる内容も、将来の市場環境の変動等を保証するものではありません。

- 手数料や報酬等の種類ごとの金額及びその合計額については、具体的な商品を勧誘するものではないので、表示することができません。

- 投資する有価証券の価格の変動等により損失を生じるおそれがあります。